Inhaltsverzeichnis

- Einleitung

- Überblick über das Medianvermögen in Deutschland

- Vergleich mit anderen Industrienationen

- Gründe für das geringe Medianvermögen

-

- Geringe Wohneigentumsquote

- Niedrige Aktienquote

- Hohe Kapitalertragssteuer

- Hohe Steuern und Abgaben

-

- Lösungsvorschläge zur Erhöhung des Medianvermögens

- Förderung der Finanzbildung

- Einsatz von Honorarberatern

- Bewusstsein für langfristige Anlagestrategien

- Attraktivität der Aktienmärkte hervorheben

- Alternativen zum Immobilienmarkt

- Häufig gestellte Fragen (FAQ)

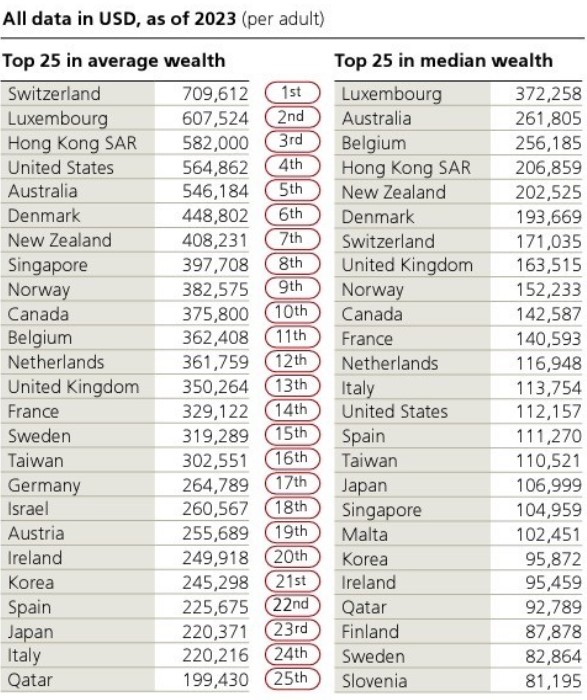

Medianvermögen in verschiedenen Ländern

Das Medianvermögen in Deutschland ist im Vergleich zu vielen anderen Industrienationen relativ gering, was auf mehrere strukturelle und kulturelle Faktoren zurückzuführen ist. Diese Faktoren beeinflussen die Vermögensbildung und führen dazu, dass das Medianvermögen in Deutschland hinter dem vieler anderer Länder zurückbleibt. Im Folgenden werden die Hauptgründe für dieses Phänomen sowie mögliche Lösungsansätze zur Erhöhung des Medianvermögens in Deutschland erläutert.

Gründe für das geringe Medianvermögen

Geringe Wohneigentumsquote

Die Wohneigentumsquote in Deutschland liegt bei nur etwa 50 %, was im Vergleich zu anderen Ländern wie Italien (72 %) und Spanien (76 %) deutlich niedriger ist. Immobilien sind eine bedeutende Quelle des Vermögens, daher fällt das Medianvermögen entsprechend geringer aus.

Niedrige Aktienquote

Zusätzlich ist die Aktienquote in Deutschland mit nur etwa 12-17 % vergleichsweise niedrig. Historisch war diese Quote noch niedriger: In den 1990er Jahren lag sie bei etwa 7-8 %, und sie stieg nur langsam bis auf den aktuellen Wert. Zum Vergleich: In den USA liegt die Aktienquote bei etwa 55 %, in Großbritannien bei 33 % und in Norwegen bei 38 %. Diese Unterschiede verdeutlichen, dass Deutsche weniger an den Gewinnen der Aktienmärkte partizipieren, was sich negativ auf die Vermögensentwicklung auswirkt. Stattdessen bevorzugen viele Deutsche konservative und schlecht verzinste Anlagen wie Sparbücher, die kaum Erträge bringen. Diese Präferenz für Sicherheit geht auf eine kulturell bedingte Risikoaversion zurück.

Hohe Kapitalertragssteuer

Ein weiterer Faktor, der die Aktieninvestitionen in Deutschland bremst, ist die vergleichsweise hohe Kapitalertragssteuer von 25 % (zzgl. Solidaritätszuschlag und ggf. Kirchensteuer), die die Netto-Renditen aus Aktienmärkten schmälert. Zum Vergleich: In den USA beträgt die Kapitalertragssteuer je nach Haltefrist und Einkommen zwischen 0 % und 20 %, in der Schweiz ist die Besteuerung von Kapitalerträgen für Privatpersonen oft sogar nicht vorhanden, und in Belgien sind Kursgewinne auf Aktien für Privatpersonen ebenfalls nicht steuerpflichtig. Diese steuerlichen Unterschiede machen Aktieninvestitionen in anderen Ländern attraktiver und fördern dort einen stärkeren Vermögensaufbau durch den Kapitalmarkt.

Hohe Steuern und Abgaben

Ein weiteres Hindernis für das Vermögenswachstum in Deutschland sind die hohen Steuern und Abgaben, die in Kombination mit dem teuren Sozialsystem dazu führen, dass weniger Einkommen für private Investitionen übrig bleibt. Während das deutsche Sozialsystem eine breite Absicherung bietet, senkt es gleichzeitig das verfügbare Einkommen und die Möglichkeit, Vermögen privat zu akkumulieren. Im Gegensatz dazu setzen Länder wie die USA stärker auf private Vorsorge, was das Investitionsverhalten ihrer Bürger beeinflusst.

Diese Faktoren zusammen führen dazu, dass das Medianvermögen in Deutschland trotz eines hohen Durchschnittsvermögens und relativ hoher Einkommen niedriger ist als in anderen Ländern. Der Fokus auf Mieten, die historische und weiterhin geringe Aktienbeteiligung, die hohe Steuerlast und die kulturelle Präferenz für konservative Anlagen tragen maßgeblich dazu bei, dass das Medianvermögen in Deutschland hinter anderen Industrienationen zurückbleibt.

Erfahrene Beratung und moderne Ideen.

Lösungsvorschläge zur Erhöhung des Medianvermögens

Um das Medianvermögen in Deutschland zu steigern, sollte der Fokus insbesondere auf der Förderung von Investitionen in die Kapitalmärkte liegen. Hier sind einige Lösungsansätze:

Förderung der Finanzbildung

Die Verbesserung der Finanzbildung ist essenziell, um das Interesse und das Vertrauen der Bevölkerung in Aktieninvestitionen zu stärken. Durch Bildungsprogramme an Schulen, Universitäten und in der Erwachsenenbildung kann das Verständnis für die Chancen und Risiken des Kapitalmarktes erhöht werden. Eine fundierte Finanzbildung ermöglicht es den Menschen, informierte Entscheidungen zu treffen und langfristig Vermögen aufzubauen.

Einsatz von Honorarberatern

Honorarberater spielen eine wichtige Rolle, indem sie objektive und unabhängige Beratung anbieten. Im Gegensatz zu provisionsbasierten Beratern, die oft Interessenkonflikte haben, können Honorarberater die Vor- und Nachteile von Investitionen transparent darstellen und Anleger vor spekulativen und riskanten Anlagen warnen. Sie können helfen, eine ausgewogene Anlagestrategie zu entwickeln, die den individuellen Bedürfnissen und Zielen gerecht wird.

Bewusstsein für langfristige Anlagestrategien

Investoren sollten ermutigt werden, eine langfristige Perspektive beim Vermögensaufbau einzunehmen. Durch regelmäßige Investitionen in breit diversifizierte Fonds, wie ETFs, können Anleger von den langfristigen Renditen der Kapitalmärkte profitieren. Eine breitere Akzeptanz solcher Anlageformen könnte dazu beitragen, die Aktienquote in Deutschland zu erhöhen und das Medianvermögen zu steigern.

Attraktivität der Aktienmärkte hervorheben

Öffentliche Kampagnen und Bildungsinitiativen sollten die Vorteile von Aktieninvestitionen betonen, um Vorbehalte abzubauen und das Interesse der Bevölkerung zu wecken. Es ist wichtig, den Zugang zu Aktienmärkten zu erleichtern und die Bevölkerung zu ermutigen, einen Teil ihres Vermögens in Aktien zu investieren.

Alternativen zum Immobilienmarkt

Angesichts der hohen Zinsen und Immobilienpreise sind Investitionen in den Immobilienmarkt aktuell weniger attraktiv. Stattdessen sollten alternative Investitionsmöglichkeiten in den Vordergrund gestellt werden, die eine effizientere und diversifizierte Vermögensbildung ermöglichen.

Durch die Förderung dieser Ansätze kann die Beteiligung am Aktienmarkt in Deutschland erhöht und langfristig das Medianvermögen gesteigert werden. Eine breitere Partizipation an den Kapitalmärkten bietet die Möglichkeit, Vermögen über Generationen hinweg aufzubauen und die finanzielle Zukunft der Bevölkerung zu sichern.

Häufig gestellte Fragen

FAQ zur Vermögensverteilung in Deutschland

Warum ist das Medianvermögen in Deutschland so niedrig?

Das Medianvermögen in Deutschland ist im Vergleich zu anderen Industrienationen relativ gering, was auf eine niedrige Wohneigentumsquote und eine geringe Beteiligung am Aktienmarkt zurückzuführen ist.

Wie kann ich mein Vermögen effektiv aufbauen?

Eine langfristige Anlagestrategie, regelmäßige Investitionen in breit diversifizierte Fonds wie ETFs und eine fundierte Finanzbildung sind wichtige Schritte zum effektiven Vermögensaufbau.

Welche Rolle spielen Honorarberater beim Vermögensaufbau?

Honorarberater bieten objektive und unabhängige Beratung, die Anlegern hilft, informierte Entscheidungen zu treffen und eine ausgewogene Anlagestrategie zu entwickeln.

Warum sind Aktieninvestitionen in Deutschland weniger beliebt?

Historisch bedingte Risikoaversion, hohe Kapitalertragssteuern und eine Präferenz für konservative Anlagen wie Sparbücher tragen dazu bei, dass Aktieninvestitionen in Deutschland weniger beliebt sind.

Welche Alternativen gibt es zum Immobilienmarkt?

Angesichts hoher Zinsen und Immobilienpreise können alternative Investitionsmöglichkeiten wie Aktien, ETFs und andere Finanzprodukte eine effizientere und diversifizierte Vermögensbildung ermöglichen.

Wie beeinflusst die Kapitalertragssteuer mein Vermögen?

Die Kapitalertragssteuer in Deutschland beträgt 25 % (zzgl. Solidaritätszuschlag und ggf. Kirchensteuer), was die Netto-Renditen aus Aktienmärkten schmälert und somit das Vermögen langsamer wachsen lässt. Im Vergleich dazu sind die Steuern auf Kapitalerträge in anderen Ländern oft niedriger, was dort zu einem schnelleren Vermögensaufbau beiträgt.

Welche kulturellen Faktoren beeinflussen das Vermögen in Deutschland?

In Deutschland gibt es eine kulturell bedingte Risikoaversion, die dazu führt, dass viele Menschen konservative und schlecht verzinste Anlagen wie Sparbücher bevorzugen. Diese Präferenz für Sicherheit kann das Wachstum des Vermögens hemmen.

Wie kann die Finanzbildung das Vermögen der Bevölkerung steigern?

Eine verbesserte Finanzbildung kann das Verständnis für die Chancen und Risiken des Kapitalmarktes erhöhen, was dazu führt, dass mehr Menschen informierte Entscheidungen treffen und langfristig Vermögen aufbauen können. Bildungsprogramme an Schulen, Universitäten und in der Erwachsenenbildung sind hierbei essenziell.